家計簿はめんどくさい?

家計簿というと、奥様が自宅でつけているイメージされる方が多いと思いますが、男性だってつけていいんです。私も毎日5分程度でつけています。

と言っても、市販の家計簿に細かく分類して明細を付けることはしていません。1日に使ったお金分のレシートを大まかにつけるだけの緩い家計簿です。

しかし、この緩い家計簿でも、毎日続けることが大事なんです。あとで、まとめてつけようと思うと、何にいくら使ったか思い出すのが大変なだけでなく、つけるのに時間が掛かり、うんざりしてやめてしまうことになります。

そこで、私が推奨するズボラ家計簿のつけ方をご紹介したいと思います。

家計簿をつける理由とメリット

皆さんは、1日の中で何かを購入したら、お店の人がレシートを渡してくれるかと思います。邪魔になるからと、受け取らない人がいますが、私は、どんなに細かいものでも、必ず購入したらレシートをもらいます。個人の飲食店など、レシートを出さないお店でも、領収書を催促したり、自販機で購入したものは、別の紙に書き留めたりして財布に保管しています。

とにかく、今日1日で購入したものが何かわかるように記録を残すことで、今日1日でこれだけ使ったのかと振り返ることができるからです。

この今日1日の消費金額を知ることで、いつの間にかお金が足りないという事態を防ぐことができます。

また、本人が気づかないうちに、無駄遣いしていることも気づきます。

なぜ毎日家計簿をつけべきか?

1.正確な収支の把握

毎日つけることで、漏れが少なく、使い道を把握できます。

2.早期に問題点が分かる

毎日チェックする習慣ができると、無駄な出費が分かり、給料前までに使い道を変更して調整が可能。

3.習慣になる

毎日つけると習慣化して、つける時間も短くて済む。忙しい毎日でまとめてやるのは、時間を無駄にしてしまいます。

4.小さな支出も積もると大きい

毎日、コンビニなど小額のものを毎日購入している場合など、積み重なることで大きな金額となることに気づきやすくなります。

5.振り返りができる

前月の出費と今月との違いなど、過去の分析に役立つ。

特に、自己破産を行う場合、2か月間の家計収支を裁判所に提出することが必須なので、これがあるおかげで、時間もあまり掛けずに、提出が可能です。自己破産でなくても、問題の発見と対策に役立ちます

毎日つけるメリット

1.無駄の削減につながる

毎日つけることで「本当にこれが必要か?」と意識づけが出来ます。

2.予算管理と貯蓄目標の差異分析ができる。

毎月の出費を理解しておくことで、使えるお金を予算化でき、貯蓄へとつなげることが出来るようになる。特に予算との差異が生じた場合の分析ができ、対策を講じやすくなります。

3.予算を組んで計画的に資金を使える。

毎月、予定した金額が貯蓄できるようになると、確実に毎月の返済が可能になるだけでなく、将来必要な金額(教育資金、旅行、老後資金など)についても、どの程度の期間で、どのくらい貯蓄が出来るかを予測した行動ができる。

4.精神的な安定感が得られ、借金返済に集中できる。

毎月の返済が出来ることで、精神的に安定が得られ、心にも余裕ができるようになる。返済が終わっても、そこから、積み立てを継続することで、急な出費にも対応できるようになり、安心感が得られる。

毎日続けるコツ

1.家計簿をつけるタイミングを決める。

私は、当日仕事から帰宅してすぐに、つけています。つけるタイミングを同じ時間に行うことで、より習慣化します。勿論つけるタイミングは自由ですが、なるべく当日中に行うのが鉄則です。

2.記録をなるべく簡単にする。

市販の家計簿は細かすぎて、記入するのが面倒に感じます。私の行う、簡易的なズボラ家計簿で毎日の負担を減らしましょう。

3.完璧な記入よりも習慣化を優先する。

最初は細かく記入できますが、毎日となると億劫になるものです。特に、何日かまとめるとレシートも溜まったり、使ったものが思い出せず、誤差が出たりしますが、割り切って続けることを優先して下さい。

家計簿が習慣化すると、本当にお金の使い道が精査出来て、返済後も貯蓄に向けた習慣ができるようになります。

特に、債務整理後の数年間は、金融機関から新たな借り入れが出来ませんから、この習慣が出来るようになると、きっとあなたの将来の手助けとなることでしょう。

ズボラ家計簿のつけ方

固定費を見直す

家賃、水道光熱費、保険料、自動車維持費、通信費、教育費などの毎月支払うものについては、節約できるものがないか、検討してみましょう。例えばサブスク費用などは、積み重なると大きな金額となりやすいので、解約できないか、検討すべきです。

また、保険料なども、5年以上見直しをせず払い続けている場合には、補償内容が適切か、他の保険に切り替えることも検討すべきです。保険は後出しじゃんけんみたいなもので、後発商品の方が、補償内容がよりよくなる場合があります。

5年毎に補償内容が、現状のライフステージや医療と社会情勢の変化に見合ったものか見ておくべきです。特に年齢が上がる毎に、保険料が高くなる更新型の保険は要注意です。

ただし、保険料は見直しの際には、加入時の年齢により保険料が違いますので、解約と新規契約のメリット・デメリットをよく吟味して決めましょう。

一通りの固定費を見直し出来たら、変動費を家計簿としていきましょう。

収入ー固定費=変動費として使えるお金です。その変動費よりも支出を減らすことを目指して、家計簿をつけるイメージです。

変動費のみを家計簿につける

これは、以前読んだ本(著者とタイトルが不明)を参考にしてつけているのですが、それを借金返済や貯蓄の分析に利用しています。

市販のノートを購入します。私は小さめのA5サイズのノートを利用しています。日付が記入できるものが良いと思います。

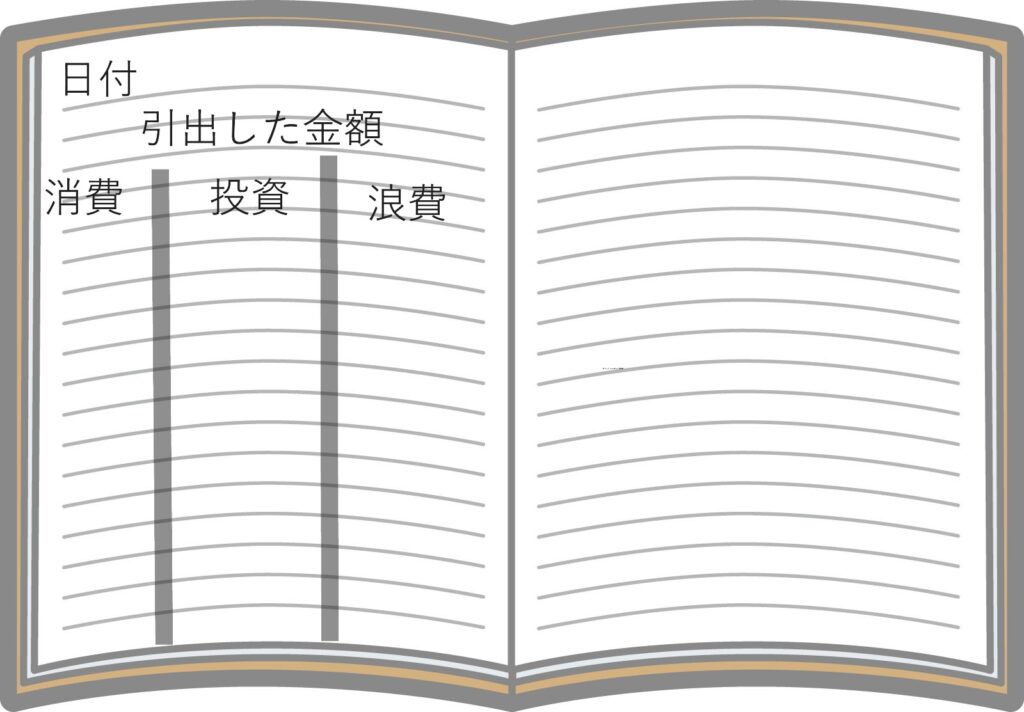

1ページが1日分です。このノートを縦に3分割となるように線を引きます。一番上は、おろした金額が記入できる分だけ少し開けておきます。

3分割した各欄の左から「消費」「投資」「浪費」を上に書き込みます。

1日に消費したもののレシートを取り出します。ここで記入するのは現金とクレジットカードのみで、毎月銀行口座で引き落としされたものは、欄外に記入するだけで大丈夫です。

さて、科目である「消費」「投資」「浪費」ですが、簡単に判断目安を定義します。

「消費」………日常生活に必要な物(例:食料品や日用品)

「投資」………将来何らかの利益をもたらすもの(例:資格取得のための講座料金、趣味で集めたコレクション)

「浪費」………ただの無駄使い(例:スーパーやコンビニに寄った時に目的のもの以外を衝動買いした品)

特に最初のうちは、殆どが「消費」になると思います。仕訳に困るものもあると思いますが、ご自分の判断で結構です。

お昼、食料品、医療費、などは全て記入して下さい。この時記入するのは値段の高い順に3品目までと購入先だけ記入します。

例えば、スーパーでビール1缶、弁当、刺身、菓子パンを購入したとします。

「消費」の欄に

弁当、刺身、ビール(〇〇スーパー)1,576円

と記入します。全品目を記入する必要はありません。各項目欄別にすべての記入を終えたら、1日に使ったお金の合計を出します。

また、銀行ATMなどで引き出した場合は引出した金額と残高を記入しておきます。これで、常に口座残高と財布のお金が、日々把握できることになります。

1日に使用した金額と引出した金額と残高、口座で引き落とされた金額をそれぞれ記入しておきます。

これを毎日続けるだけです。

例えば、1日の例を出しましょう。

コメント